Sommige beleggers vinden het maar niets om zo te beleggen, want het is saai en slaapverwekkend. Maar in de wereld van het geld is saai en degelijk vaak beter dan wild en zenuwslopend.

We hebben het over dividendbeleggen. Een woord dat ingewikkelder klinkt dan het is. Om er voor te zorgen dat het geld dat je vandaag op je beleggingsrekening zet er over zoveel jaar nog steeds is - en hopelijk aanzienlijk meer - kun je diverse strategieën volgen.

Een van de bekendste beleggingsstrategieën is dividendbeleggen, beroemd gemaakt door superbelegger Warren Buffett, de één-na-rijkste persoon in Amerika. Het werkt zo: veel beursgenoteerde bedrijven keren elk jaar een deel van hun winst uit aan beleggers, dat heet dividend.

Dat is meestal zo’n 2% tot 4% per jaar. Vooral op de lange termijn tikt dat behoorlijk aan. Na dertig jaar is dat dividend zelfs goed voor het grootste deel van je rendement, zoals Arend Jan Kamp hier al eens schreef.

Lees ook: Een beurscrash is een prima instapmoment

Passief inkomen

Niet alle bedrijven keren die winst uit in de vorm van dividend. 'Normaal' beleggen is daarom vooral gefixeerd op groei van het vermogen, niet op het beloond worden in de vorm van winst. Bij dividendbeleggen ontvang je ieder jaar inkomen, waar je verschillende dingen mee kan doen.

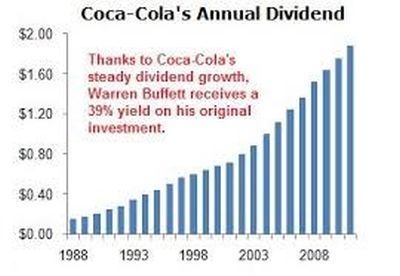

Zo kun je dat geld opnieuw beleggen om zo je portefeuille sneller te laten groeien. Als bedrijven de winst laten groeien kan dat jaarlijkse dividend bovendien behoorlijk oplopen. Bij een investering van Warren Buffett in Coca-Cola, zag de groei van het dividend dat het bedrijf uitkeerde er zo uit:

Na vele jaren van beleggen en herbeleggen in dividendaandelen zou het natuurlijk mooi zijn als je op je 67ste kan leven van de winsten die je aandelen jaarlijks uitkeren. Dan heb je een passief inkomen dat je in staat stelt om lekker ergens op een strand te gaan liggen of waarmee je je AOW en pensioengeld kunt aanvullen.

Bij een gemiddeld dividend van 3%, krijg je op een portefeuille van een half miljoen euro zo’n 15.000 euro dividend. Hoeveel je bij elkaar spaart hangt natuurlijk af van hoeveel je maandelijks opzij kunt zetten, hoe lang je wilt sparen en welk rendement je op je beleggingen maakt.

To Buffett of not to Buffett

Niet iedereen is Warren Buffett, maar je kunt bijvoorbeeld hier eens uitrekenen waar je uitkomt bij verschillende rendementen.

Reken zelf uit: Welk vermogen spaar je bij elkaar?

Hoe ga je nou te werk? Er zijn twee manieren om dit aan te pakken. De minst spannende, maar wel makkelijkste manier is om een hoogdividend-beleggingsfonds te kopen of een indextracker die in een dividendindex belegt. Zo is er de onuitsprekelijke iShares Stoxx Europe Selects Dividend 30 ETF, die bestaat uit 30 aandelen met het hoogste dividendrendement van 600 Europese aandelen.

Daarnaast kun je op de Warren Buffett-manier zelf aandelen uitkiezen. Hoe pakt hij de selectie van aandelen aan? Hij belegt alleen in grote bedrijven die hij snapt, die veel geld verdienen en die een lange historie hebben in het uitkeren van winst aan aandeelhouders. Hij bezit bijvoorbeeld aandelen van bedrijven als IBM, Visa en Wal-Mart.

Enfin, kijk zelf maar hoe zijn beleggingsportfolio er uit ziet.