Met de spaarrente op historisch laag niveau, is het belang van beleggen bij het opvullen van (een deel van) het pensioengat alleen maar groter geworden. Natuurlijk helpt het als je een flink startkapitaal hebt om mee te beginnen, maar ook met kleine middelen is er aardige reserve op te bouwen.

Maandelijks een vast bedrag beleggen ('middelen') is een prima beleggingsstrategie als je elke maand wat geld opzij kunt zetten en niet beschikt over een flink vrij belegbaar startkapitaal.

Omdat er sprake is van 'rendement op rendement' (niet alleen je je inleg groeit elk jaar, je stapelt ook nog eens rendement), neemt de omvang van je portefeuille aan het eind exponentieel toe. Om dat punt te bereiken is tijd nodig.

Heb je die tijd niet meer (reken minimaal met 20 à 25 jaar), dan is middelen voor jou niet de oplossing.

Maandelijks een vast bedrag opzij zetten doet weinig pijn en kan uiteindelijk toch een aanzienlijke pensioenaanvulling opleveren. Hoeveel die maandelijkse investering is, hangt natuurlijk af van je inkomen, je uitgavenpatroon en je financiële discipline.

Maar net zo belangrijk is het streefbedrag dat je voor ogen hebt en de tijd. Hoe vroeger je begint, hoe minder groot de maandelijkse inleg hoeft te zijn. Probeer bijvoorbeeld eens wat verschillende maandbedragen in deze calculator, waarbij je uitgaat van een rendement dat je denkt te kunnen halen en het eindkapitaal dat je nodig denkt te hebben.

Deze stap loopt eigenlijk synchroon aan stap 2. Wat je maandelijks inlegt hangt namelijk samen met wat je kúnt inleggen en wat er nodig is om je doel te halen.

Dat laatste hangt weer af van het rendement dat je denkt te kunnen behalen. In deze calculator kun je uitrekenen welk nettorendement je ongeveer nodig hebt om een doel te bereiken. Is dat realistisch?

Sinds 1900 leverden aandelen gemiddeld zo’n 8% per jaar op, obligaties rond de 4,5%. Op basis van die historische rendementen en een 60-40 verhouding zou beleggen 6,6% per jaar aan rendement opleveren.

Dat is veel meer dan de gemiddelde rente over dezelfde periode, die 3,6% bedroeg (en nu nog veel lager ligt). Met een rendement van 6,6% per jaar verdubbelt je geïnvesteerde bedrag na tien jaar.

Een beleggingsportefeuille bestaat normaal gesproken uit twee hoofdgroepen: aandelen en obligaties. Aandelen kennen meer risico – ze kunnen fors in waarde dalen – maar leveren historisch ook meer rendement op dan obligaties.

Om de risico's te beheersen kun je die twee hoofdgroepen mengen. Een gangbare verhouding is 60% aandelen, 40% obligaties. Maar je kunt ook voorzichtiger (meer obligaties) of offensiever (meer aandelen) beleggen.

Check ook: zelf beleggen in 9 stappen

De verhouding is sowieso niet statisch: hij fluctueert ook door koersbewegingen. Daarom is het verstandig om die ieder jaar weer terug te brengen naar de oorspronkelijke verhouding van 60-40 (‘herwegen’) of naar een weging waarbij je je prettiger voelt.

Anders kan het belang van aandelen na een paar goede beursjaren veel hoger oplopen en dat doet pijn als de aandelenbeurs daarna hard zou dalen.

Middelen - de vakterm voor het maandelijks beleggen van een vast bedrag - is niet de strategie die aan het eind van de rit het meeste rendement oplevert. Omdat aandelen en obligaties op de lange termijn in principe stijgen, levert het een hoger eindbedrag op wanneer je aan het begin van de looptijd in één keer het hele bedrag zou investeren.

Immers, het geld wat je later inlegt heeft al een deel van die stijging gemist en heeft minder tijd om verder in waarde op te lopen. Maar wie het zonder beginkapitaal moet doen, kan op deze manier in elk geval systematisch en emotievrij beleggen. Je hebt ook niet veel keus.

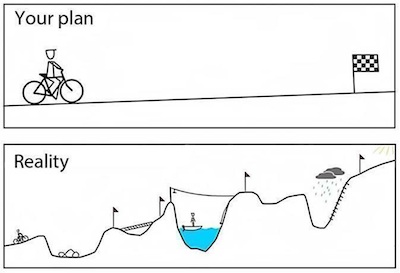

Je hebt het vaker gehoord: resultaten uit het verleden bieden geen garantie voor de toekomst. De waarde van beleggingen fluctueert. Met name aandelen kunnen in korte tijd soms hard in waarde dalen.

Zo daalde de Nederlandse aandelenindex met meer dan 70% in de eerste jaren van deze eeuw en is die schade tien jaar later nog steeds niet weggewerkt. Hoe langer de tijd is waarin je belegt, hoe groter de kans dat die tussentijdse (neerwaartse) bewegingen worden weggewerkt.

Aan het begin van de rit is een daling zeker niet erg. Sterker nog, het kan juist heel gunstig uitpakken. Stel dat je nu elke maand 500 euro inlegt (waarvan 300 in aandelen) en aandelen dalen de komende jaren scherp, dan krijg je steeds meer aandelen voor datzelfde bedrag.

Dat werkt in je voordeel zodra de verliezen op de beurs zijn weggewerkt. Je hebt een flinke voorraad aandelen tegen goedkopere prijzen kunnen kopen. Als de beurs weer op het niveau staat waarop jij begon te beleggen, hebben je aandelen al een mooi rendement laten zien.

Minder prettig is het wanneer koersdalingen vlak voor je pensioen gebeuren. Het is dan ook verstandig om de laatste jaren de risico’s af te bouwen (lees: minder aandelen en meer in veiligere beleggingen zoals obligaties). Niets zo frustrerend als een jaar voor de eindstreep een beurscrash voor je kiezen krijgen.

Om meer inzicht te krijgen in de verhouding tussen startkapitaal, maandelijkse inleg, jaarlijks rendement en het eindbedrag, hebben we twee handige tools ontwikkeld.

Wat daarin niet wordt meegenomen, maar wel een factor van belang is, is de inflatie. Een doelkapitaal van 500.000 kan naar de huidige maatstaven wellicht voldoende zijn voor je gestelde doel, maar aan het eind van de rit heeft de inflatie zijn werk gedaan en zul je voor dezelfde koopkracht meer vermogen nodig hebben.

Hou daarom goed rekening met de inflatie. De ECB streeft naar zo'n 2% inflatie per jaar, dus hanteer dat als rekeneenheid. Trek die 2% bijvoorbeeld van de 6,6% rekenrendement (uit punt 3) af.

En gebruik deze tool om uit te rekenen welk effect inflatie op een beleggingsdoel kan hebben.

Volgende keer verder gaan?

Sla je voortgang op en onthoud waar je gebleven bent.

Maak een gratis account aan Ben je al lid? Log in