Veel mensen zijn nog helemaal niet bezig met hun pensioen. Dat is iets voor later, het duurt nog zo lang voordat het zover is. Andere zaken, die nú spelen, krijgen voorrang. Maar is dat wel zo verstandig?

Nee, dat is het niet, vindt Jeffrey Schumacher - fondsanalist bij Morningstar Benelux. In een column op Belegger.nl vertelt hij dat de gevolgen voor je pensioenpot behoorlijk groot kunnen zijn als je pas laat begint met opbouwen. Je moet dan veel meer inleggen om tot hetzelfde bedrag te komen, in vergelijking met wanneer je eerder was begonnen.

Hij geeft een voorbeeld, waarin de fictieve beleggers John en Jack de hoofdrol hebben. John en Jack zijn allebei 25 jaar, net afgestudeerd aan de universiteit en beginnen allebei met hun eerste baan.

- John is serieus, gedisciplineerd en heeft een duidelijk carrièrepad voor ogen. Hij geeft zijn geld bedachtzaam uit, doet geen gekke dingen en heeft op jonge leeftijd al oog voor later, véél later. Hij is dan ook een ijverige spaarder en zet iedere maand geld opzij om te beleggen voor zijn pensioen.

- Jack leeft meer bij de dag. Ook hij heeft ambities, maar hij vergeet vooral niet van het leven te genieten. Het spaargedrag van Jack is wat vrijblijvender. Beleggen voor later doet hij ook pas later.

Nu gaat zijn geld op aan de leuke dingen in het leven. Dat houdt Jack wel een tijdje vol, maar als hij 35 is wordt het ook voor hem tijd om serieus over later na te denken. En dus begint ook hij met het opbouwen van een pensioenpot door te gaan beleggen.

Lees ook: Ga beleggen. Op lange termijn verdien je er altijd aan.

Vroeg of later beleggen: een wereld van verschil

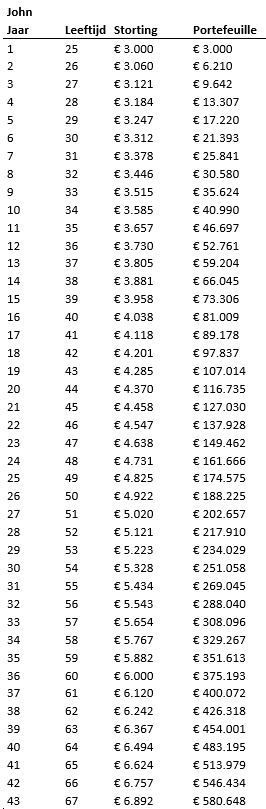

"John legt op zijn 25e, in het eerste jaar dat hij spaart voor zijn pensioen, iedere maand 250 euro opzij, wat dus in totaal 3.000 euro voor het hele jaar is. Het gespaarde bedrag belegt hij aan het eind van ieder jaar. De jaarlijkse inleg verhoogt hij ieder jaar met de inflatie, die constant 2% bedraagt. In het tweede jaar komt zijn totale jaarlijkse inleg daarmee uit op 3.060 euro," schrijft Schumacher.

Voor het gemak gaat Schumacher ervan uit dat John ieder jaar een rendement van 5% behaalt en op zijn 67e met pensioen gaat. In de 43 jaar dat hij belegt voor zijn pensioen, ziet de ontwikkeling van zijn oudedagsvoorziening er als volgt uit:

Bron: Belegger.nl / Morningstar

Na 43 jaar lang iedere maand geld voor later opzij te hebben gezet, heeft John een pensioenpot van 580.648 euro opgebouwd. Als alle stortingen die John heeft gedaan bij elkaar op worden geteld, wordt duidelijk dat hij zelf 201.478 euro heeft ingelegd. Zijn beleggingen hebben hem dus 379.170 euro opgeleverd.

Lees ook: Rijk worden is vroeg beginnen

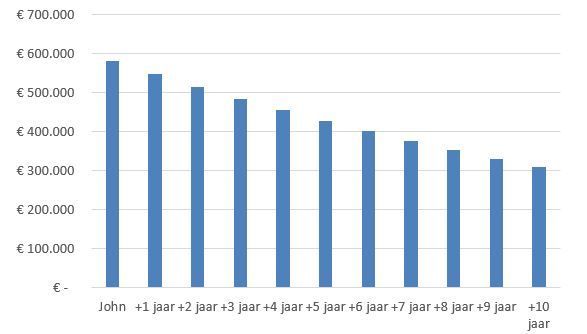

Jack begint tien jaar later met pensioenopbouw. Het verschil met John's pensioenpot is aanzienlijk. Ook als wordt uitgegaan van dezelfde investeringscondities als John, ziet het plaatje voor Jack er heel anders uit:

Bron: Belegger.nl / Morningstar

Ieder jaar dat Jack later dan John begint met beleggen, daalt Jack's eindbedrag dat hij bij elkaar heeft belegd op zijn 67e met 6%, schrijft Schumacher.

Wanneer hij zoals in het voorbeeld pas na tien jaar begint met beleggen, bedraagt zijn eindbedrag bij een eerste inleg van 3.000 euro in jaar 11 - jaarlijks verhoogd met de inflatie van 2% en een jaarlijks beleggingsresultaat van 5% - bij het bereiken van de pensioenleeftijd van 67 jaar 308.096 euro.

Jack heeft in de eerste 10 jaar 30.000 euro uitgegeven aan de leuke dingen in het leven, maar dat zorgt er wel voor dat zijn pensioenpot aan het eind van de rit maar 53% van de waarde heeft van die van John. Een verschil van 272.552 euro.

Lees ook: Rijk worden? Daar heb je maar twee dingen voor nodig.

De inleg verhogen

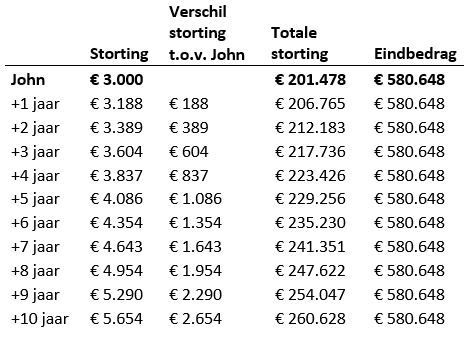

Schumacher vertelt dat er een mogelijkheid is die Jack kan aangrijpen om zijn eindbedrag gelijk te stellen aan dat van John: het verhogen van de maandelijkse inleg. In onderstaande tabel zie je wat er dan met de inleg moet gebeuren:

Bron: Belegger.nl / Morningstar

Zoals uit de bovenstaande tabel blijkt, moet Jack om het eindbedrag van 580.648 te halen flink meer inleggen dan John. Als hij daadwerkelijk besluit om pas na tien jaar zijn eerste investering te doen, dan gaat zijn jaarbedrag voor het eerste beleggingsjaar naar 5.654 euro, maar liefst 88% meer dan de 3.000 euro die John in zijn eerste jaar inlegt.

En omdat Jack minder tijd heeft om bij hetzelfde eindbedrag te komen, is zijn totale storting ook fors hoger: 260.710 euro versus 201.478 euro. Het verschil van 59.232 euro is bijna twee keer zo veel als de 30.000 die Jack in de eerste tien jaar uitgeeft aan leuke dingen.

Lees ook: Dit is de kracht van rente-op-rente

Rente-op-rente

Schumacher concludeert: "Het grote verschil in eindwaarde, of in verhoogde inleg, wordt veroorzaakt door de factor tijd. Doordat de beleggingshorizon van Jack veel korter is dan die van John, kan hij minder lang profiteren van het rente-op-rente-effect.

Anders gesteld, Jack moet uiteindelijk harder werken om de verhoogde inleg te kunnen betalen, terwijl John zijn vermogen harder laat werken om op hetzelfde eindbedrag uit te komen. Door tijdig te beginnen met sparen voor later voorkom je vervelende verrassingen in de toekomst."

Lees ook: Maak kennis met het achtste wereldwonder: rente-op-rente